自宅を親族間で売買する場合、課税の特例の適用(優遇措置)は制限されることが多いですが、適用可能なケースもあります。

特例を適用する要件のひとつとして親族等の特別な者からの取得等が除外されていますが、特別な者の範囲については、制度ごとに法令を確認する必要があります。

例えば、自宅売却の3,000万控除(売り手側の適用)、住宅ローン控除(買い手側の適用)は以下のとおりです。

自宅売却時の3,000万控除

夫婦・親子間の売買は適用不可ですが、兄弟姉妹間の売買は生計一・同居前提でなければ適用可能です。

租税特別措置法施行令第20条の3

第二十条の三 法第三十一条の三第一項に規定する当該個人と政令で定める特別の関係がある者は、次に掲げる者とする。

一 当該個人の配偶者及び直系血族

二 当該個人の親族(前号に掲げる者を除く。以下この号において同じ。)で当該個人と生計を一にしているもの及び当該個人の親族で次項に規定する家屋の譲渡がされた後当該個人と当該家屋に居住をするもの

三 当該個人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者及びその者の親族でその者と生計を一にしているもの

四 前三号に掲げる者及び当該個人の使用人以外の者で当該個人から受ける金銭その他の財産によつて生計を維持しているもの及びその者の親族でその者と生計を一にしているもの

五 当該個人、当該個人の第一号及び第二号に掲げる親族、当該個人の使用人若しくはその使用人の親族でその使用人と生計を一にしているもの又は当該個人に係る前二号に掲げる者を判定の基礎となる所得税法第二条第一項第八号の二に規定する株主等とした場合に法人税法施行令第四条第二項に規定する特殊の関係その他これに準ずる関係のあることとなる会社その他の法人

住宅ローン控除

売買の前後共に生計一の親族等でなければ、親子間でも適用可能です。

親族間売買の場合、銀行は住宅ローンとしての融資に慎重です。適正な譲渡価格の確認、持分の譲渡である場合にはその割合、銀行指定の不動産仲介業者を入れるなど諸々の条件をクリアする必要があります。

租税特別措置法施行令第26条第3項

3 法第四十一条第一項に規定する政令で定める取得は、同項に規定する既存住宅若しくは同条第三十項に規定する要耐震改修住宅又は同条第一項に規定する住宅の取得等とともにする当該住宅の取得等に係る家屋の敷地の用に供される土地若しくは当該土地の上に存する権利(以下この条において「土地等」という。)の取得で次に掲げる者(その取得の時において個人と生計を一にしており、その取得後も引き続き当該個人と生計を一にする者に限る。)からの取得とする。

一 当該個人の親族

二 当該個人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

三 前二号に掲げる者以外の者で当該個人から受ける金銭その他の資産によつて生計を維持しているもの

四 前三号に掲げる者と生計を一にするこれらの者の親族

★★ ★★ ★★ ★★ ★★ ★★ ★★ ★★ ★★ ★★ ★★ ★★ ★★

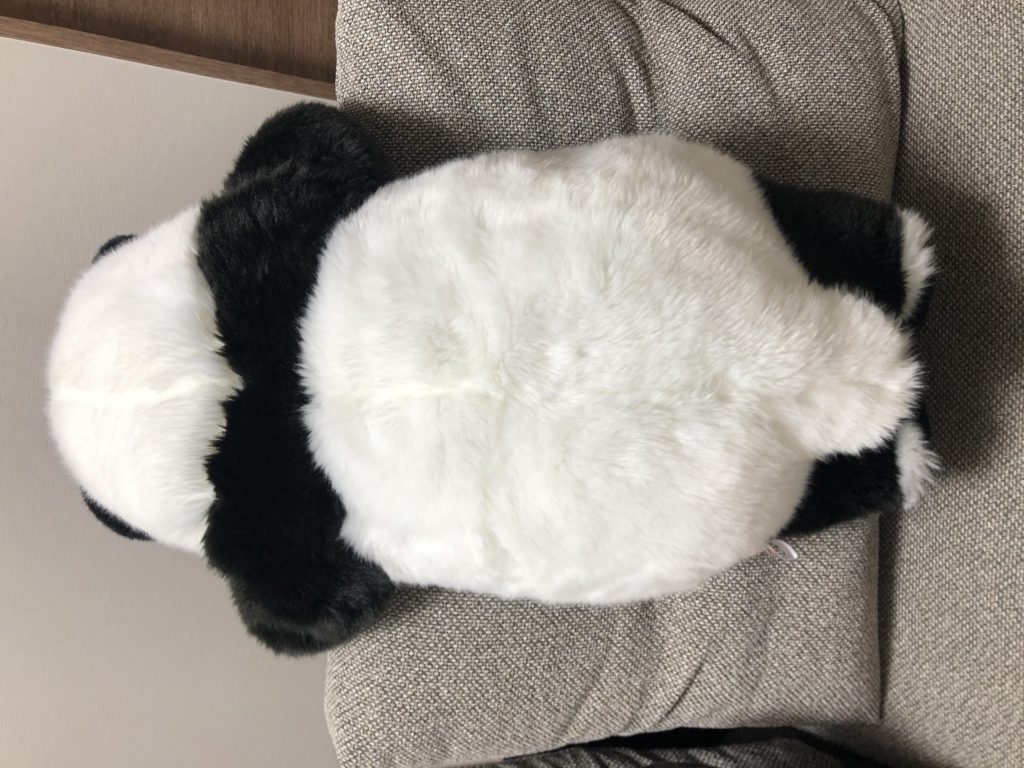

写真は少し前にうちに来たシャンシャンです。自宅に帰ってきた時にソファにちんまり座っているシャンシャンを見ると癒されます🤭

3歳記念で作られた「抱っこシャンシャン」は、誕生160日齢をモデルにしており、65cm・1kgサイズだそうです。足の白い部分もしっかり再現されています🐼